图文详情

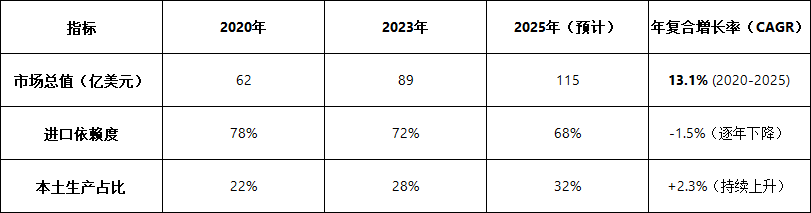

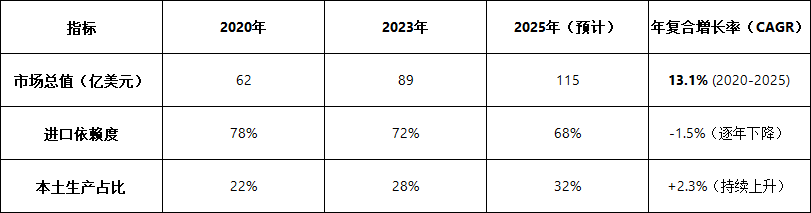

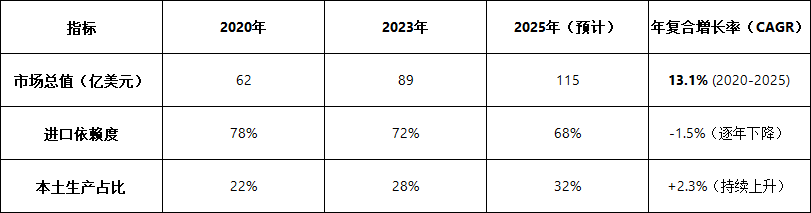

图文详情一、市场规模与增长趋势

需求驱动:基建扩张(年均6-8%增长率)及外资制造业涌入(电子、汽车、光伏)拉动需求,2024年机电产品占工业进口总额的41%。

本土化加速:越南政府“工业4.0战略”推动,本土企业如THACO机电、**越南机床集团(VMT)**产能提升,中低端产品替代率提高。

二、细分品类结构分析(2024年市场份额)

电气控制设备(28%):PLC、变频器需求激增,外资品牌(西门子、三菱)主导高端市场(>80%份额)。

机械传动部件(25%):轴承、齿轮箱增长最快(CAGR 18%),中国(人本集团)、日本(NSK)为主要供应商。

气动液压元件(20%):本土企业(Van Tuan Corp)在中压液压缸领域市占率达35%。

手动/电动工具(15%):家用级工具本土化率达60%,工业级仍依赖进口(博世、牧田)。

金属加工设备(12%):数控机床进口额2024年达24亿美元(中国占52%,日本23%)。

💡 高潜力领域:光伏设备五金(2024年增速42%)、新能源汽车专用紧固件(CAGR 25%)。

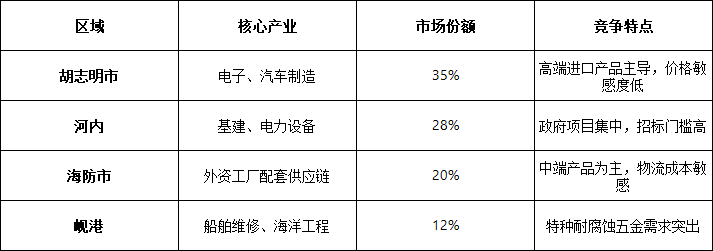

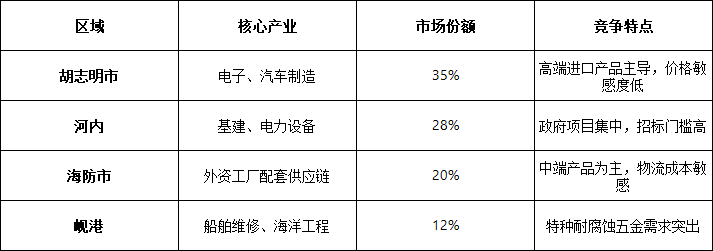

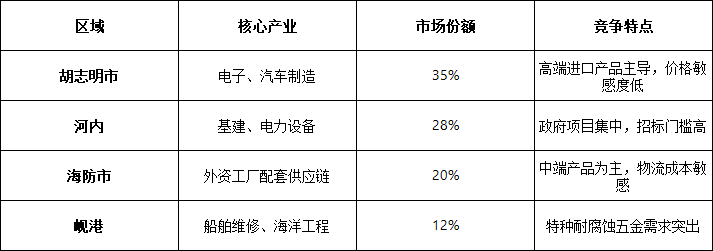

三、区域市场格局

四、供应链与进口依赖

1.主要进口来源(2024年):

中国(58%):成本优势显著,中低端标准件垄断市场(如螺丝、轴承)。

日本(18%):高端数控机床、精密仪器不可替代。

韩国(12%):半导体设备配件增长最快(+35%)。

2.关税影响:

东盟自贸区(AFTA)使泰国、马来西亚机电产品关税降至0-5%,分流部分订单。

EVFTA(欧越自贸协定):欧洲高端设备进口关税2025年降至5%,加速技术升级。

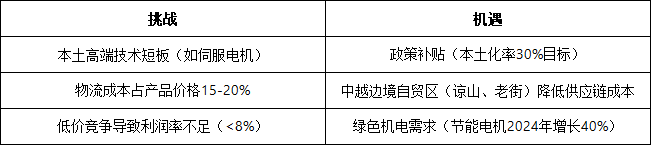

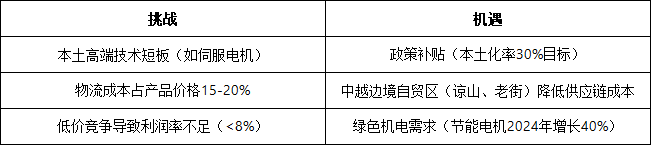

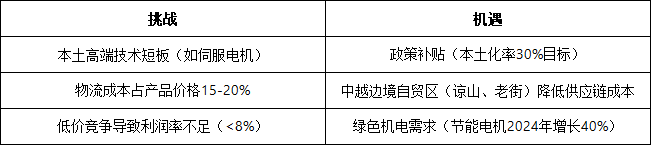

五、挑战与机遇

六、未来展望(2025-2030)

技术升级:自动化设备(工业机器人)配件市场预计CAGR 22%,本土企业发力伺服系统研发。

ESG驱动:欧盟碳边境税(CBAM)倒逼供应链升级,低碳五金(再生金属)成准入壁垒。

区域枢纽竞争:越南或取代泰国成东盟最大机电中转站(依托深水港枢纽盖梅港)。

📊 数据来源:越南工贸部(MOIT)、Statista、越南机电协会(VAMI)、世界银行2024年越南制造业报告。

一、市场规模与增长趋势

需求驱动:基建扩张(年均6-8%增长率)及外资制造业涌入(电子、汽车、光伏)拉动需求,2024年机电产品占工业进口总额的41%。

本土化加速:越南政府“工业4.0战略”推动,本土企业如THACO机电、**越南机床集团(VMT)**产能提升,中低端产品替代率提高。

二、细分品类结构分析(2024年市场份额)

电气控制设备(28%):PLC、变频器需求激增,外资品牌(西门子、三菱)主导高端市场(>80%份额)。

机械传动部件(25%):轴承、齿轮箱增长最快(CAGR 18%),中国(人本集团)、日本(NSK)为主要供应商。

气动液压元件(20%):本土企业(Van Tuan Corp)在中压液压缸领域市占率达35%。

手动/电动工具(15%):家用级工具本土化率达60%,工业级仍依赖进口(博世、牧田)。

金属加工设备(12%):数控机床进口额2024年达24亿美元(中国占52%,日本23%)。

💡 高潜力领域:光伏设备五金(2024年增速42%)、新能源汽车专用紧固件(CAGR 25%)。

三、区域市场格局

四、供应链与进口依赖

1.主要进口来源(2024年):

中国(58%):成本优势显著,中低端标准件垄断市场(如螺丝、轴承)。

日本(18%):高端数控机床、精密仪器不可替代。

韩国(12%):半导体设备配件增长最快(+35%)。

2.关税影响:

东盟自贸区(AFTA)使泰国、马来西亚机电产品关税降至0-5%,分流部分订单。

EVFTA(欧越自贸协定):欧洲高端设备进口关税2025年降至5%,加速技术升级。

五、挑战与机遇

六、未来展望(2025-2030)

技术升级:自动化设备(工业机器人)配件市场预计CAGR 22%,本土企业发力伺服系统研发。

ESG驱动:欧盟碳边境税(CBAM)倒逼供应链升级,低碳五金(再生金属)成准入壁垒。

区域枢纽竞争:越南或取代泰国成东盟最大机电中转站(依托深水港枢纽盖梅港)。

📊 数据来源:越南工贸部(MOIT)、Statista、越南机电协会(VAMI)、世界银行2024年越南制造业报告。

一、市场规模与增长趋势

需求驱动:基建扩张(年均6-8%增长率)及外资制造业涌入(电子、汽车、光伏)拉动需求,2024年机电产品占工业进口总额的41%。

本土化加速:越南政府“工业4.0战略”推动,本土企业如THACO机电、**越南机床集团(VMT)**产能提升,中低端产品替代率提高。

二、细分品类结构分析(2024年市场份额)

电气控制设备(28%):PLC、变频器需求激增,外资品牌(西门子、三菱)主导高端市场(>80%份额)。

机械传动部件(25%):轴承、齿轮箱增长最快(CAGR 18%),中国(人本集团)、日本(NSK)为主要供应商。

气动液压元件(20%):本土企业(Van Tuan Corp)在中压液压缸领域市占率达35%。

手动/电动工具(15%):家用级工具本土化率达60%,工业级仍依赖进口(博世、牧田)。

金属加工设备(12%):数控机床进口额2024年达24亿美元(中国占52%,日本23%)。

💡 高潜力领域:光伏设备五金(2024年增速42%)、新能源汽车专用紧固件(CAGR 25%)。

三、区域市场格局

四、供应链与进口依赖

1.主要进口来源(2024年):

中国(58%):成本优势显著,中低端标准件垄断市场(如螺丝、轴承)。

日本(18%):高端数控机床、精密仪器不可替代。

韩国(12%):半导体设备配件增长最快(+35%)。

2.关税影响:

东盟自贸区(AFTA)使泰国、马来西亚机电产品关税降至0-5%,分流部分订单。

EVFTA(欧越自贸协定):欧洲高端设备进口关税2025年降至5%,加速技术升级。

五、挑战与机遇

六、未来展望(2025-2030)

技术升级:自动化设备(工业机器人)配件市场预计CAGR 22%,本土企业发力伺服系统研发。

ESG驱动:欧盟碳边境税(CBAM)倒逼供应链升级,低碳五金(再生金属)成准入壁垒。

区域枢纽竞争:越南或取代泰国成东盟最大机电中转站(依托深水港枢纽盖梅港)。

📊 数据来源:越南工贸部(MOIT)、Statista、越南机电协会(VAMI)、世界银行2024年越南制造业报告。

中国招商组委会:

广西博越展览有限公司

电话:0771-2615369

手机:蒋经理 19968030857(微信同号)

网址:http://www.caetc.cn

地址:广西南宁市青秀区东葛路165号绿地中央广场C2栋823-825室

联系作者

联系作者

广西博越展览

热门会展

热门会展 热门展会

热门展会